房價過高、居住不正義、年輕人買不起房,一直是台灣社會的重大熱

房價過高、居住不正義、年輕人買不起房,一直是台灣社會的重大熱門問題之一。每當房價議題端上檯面,總是討論地沸沸揚揚,許多政治人物、專家學者紛紛獻策,其中「囤房稅」與「空屋稅」,是近年來最常被提到的兩種打房措施,究竟囤房稅是否可行、空屋稅是否更有效?本文在此略為整理討論,以供讀者參考。

1.政府為什麼要打炒房?台灣房地產市場現況如何?

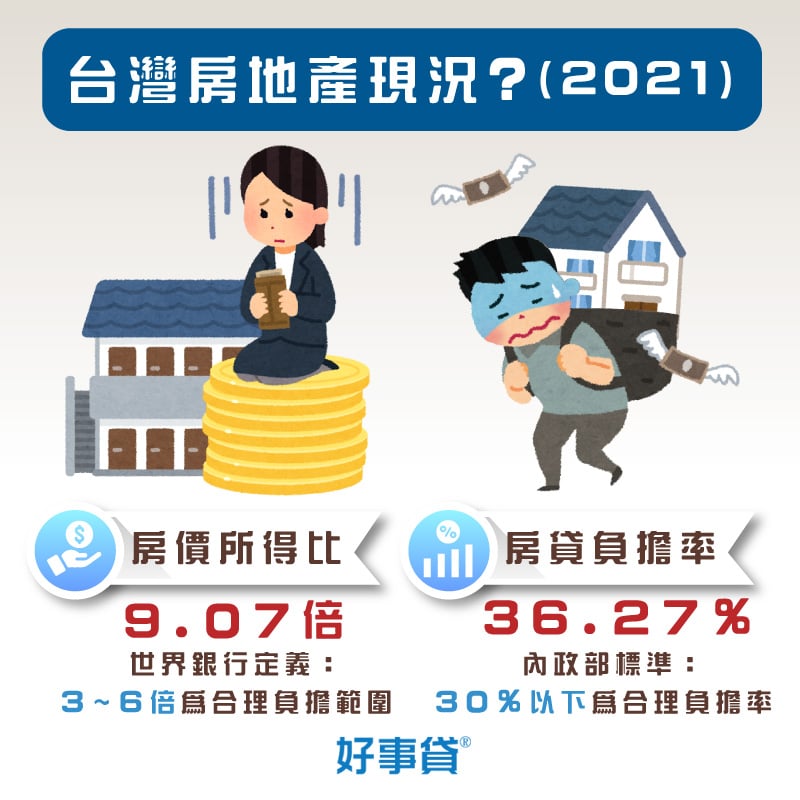

(1) 房價所得比與房貸負擔率

根據內政部不動產資訊平台最新統計,2021年全國房價所得比(又稱購屋痛苦指數)為9.07倍,房貸負擔率為36.27%。其中,房價最貴的台北市,上述兩項數據分別為15.79倍、63.11%。這樣的數字到底是高還是低?

房價所得比 = 中位數住宅價格 ÷ 中位數家戶可支配所得。代表平均需要不吃不喝多久時間,才買得起一間房子。

房貸負擔率 = 中位數住宅價格貸款月攤還額 ÷ 中位數月家戶可支配所得。數字愈大、代表負擔能力愈低。

對於房價所得比,美國公共政策顧問機構Demographia認為5.1倍以上為嚴重不可負擔,世界銀行則認為3-6倍為合理負擔範圍,而台灣在6倍以下的只有嘉義縣市、基隆、屏東四縣市而已。至於房貸負擔率,內政部的標準是30%以下是合理負擔,50%以上是負擔能力過低,全國也僅有雲林、嘉義縣市、屏東、基隆、新竹市在30%以下。

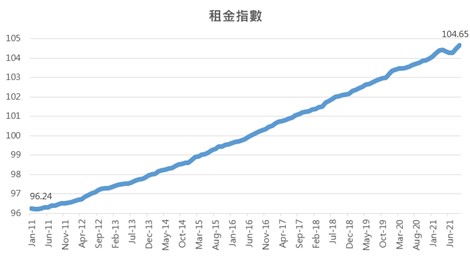

(2) 租金指數

房子買不起,那用租的呢?台灣租金也是節節攀升的。同樣是根據內政部不動產資訊平台統計,國內租金指數在2011到2021年間,指數上漲了8.41,即便出現了新冠肺炎的疫情,也阻止不了租金水準漲破歷史新高。

台灣租金指數變化圖/資料來源:內政部不動產資訊平台[/caption]

2. 什麼是囤房稅?台灣囤房的情況嚴重嗎?

「囤房稅」源自於財政部2015年推出的《房屋稅條例》修法,財政部將住家用房屋區分為:「自住」與「非自住」,並針對後者課徵較高稅額的房屋稅,俗稱為囤房稅,目的是希望可以藉此減少房地產集中在少數人手中的情況。

另根據「住家用房屋供自住及公益出租人出租使用認定標準」,需符合以下條件才能認定為自住用住宅:

房屋無出租使用。

供本人、配偶或直系親屬居住使用。

本人、配偶及未成年子女全國合計三戶以內之房屋。

(1) 國內囤房情形

根據財政部最新(2021)的「全國非自住住家用房屋稅籍歸戶統計」資料,非自住房屋者較去年同期增加逾2萬人,自2015年囤房稅上路時的33萬6,264人,至今已來到50萬2,265人。其中,持有一至二戶的人數為成長最多,持有三戶以上的人數則逐年下降。

110年度全國非自用住宅個人歸戶統計表(截至110年6月30日)

資料來源:財政部財政資訊中心

| 項目 | 個人所有(人數) | 百分比 | 與去年相比 |

| 合計 | 502,265 | 100% | +4.22% |

| 持有一戶 | 399,478 | 79.54% | +5.26% |

| 持有二戶 | 65,440 | 13.03% | +1.73% |

| 持有三戶 | 19,705 | 3.92% | -1.53% |

| 持有四戶 | 8,242 | 1.64% | -2.38% |

| 持有五戶 | 3,528 | 0.7% | -1.89% |

| 持有六戶 | 1,923 | 0.38% | -2.88% |

| 持有七戶 | 1,061 | 0.21% | -5.52% |

| 持有八戶 | 735 | 0.15% | -1.21% |

| 持有九戶 | 450 | 0.09% | +2.74% |

| 持有十戶以上 | 1,703 | 0.34% | -2.52% |

(2) 國內「囤房稅」實施情形

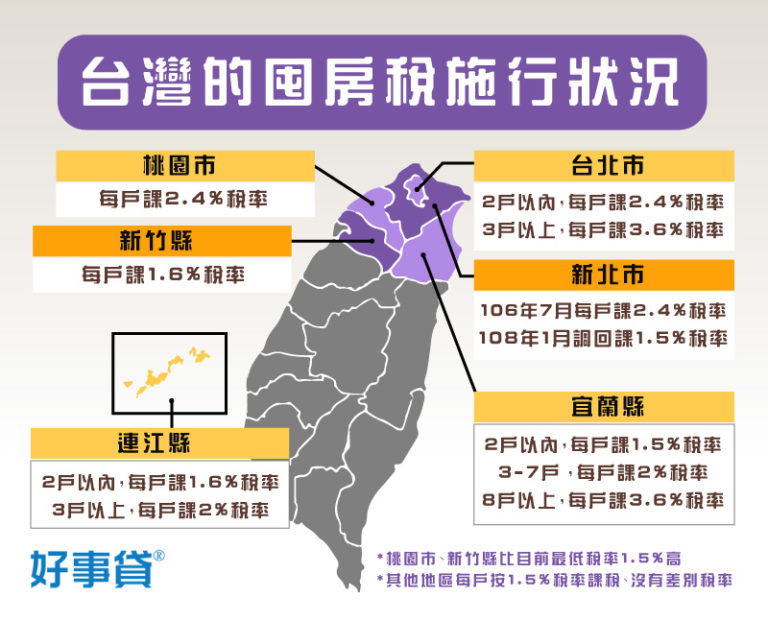

由於我國房屋稅是屬於地方稅,因此稅率的高低,端看各地方政府所施行的《房屋稅徵收自治條例》:

臺北市:採累進稅制,兩戶以下非自住房屋稅率2.4%、三戶以上非自住房屋稅率3.6%。

桃園市:採差別稅制,非自住房屋稅率2.4%。

新竹縣:採差別稅制,非自住房屋稅率1.6%。

宜蘭縣:採累進稅制,兩戶以下非自住房屋稅率1.5%、三戶至七戶非自住房屋稅率2%、八戶以上非自住房屋稅率3.6%。

連江縣:採累進稅制,兩戶以下非自住房屋稅率1.6%、三戶以上非自住房屋稅率2%。

除上列縣市政府外,其餘地方政府則依照原《房屋稅條例》訂定之稅率1.5%課稅。目前,台南市政府已規劃將非自用房屋稅稅率提高為五戶以下2.4%、六戶以上3.6%,但還有待議會通過。

※台北市議會於今年5月三讀通過《台北市房屋稅徵收自治條例》修正案,將實施新的「建商囤房稅」。未來建商取得使照後的次日算起,前18個月課徵2%房屋稅,之後則將恢復一般3.6%的房屋稅,目的是鼓勵建商釋出房屋。

3.什麼是空屋稅?台灣的空屋很多嗎?

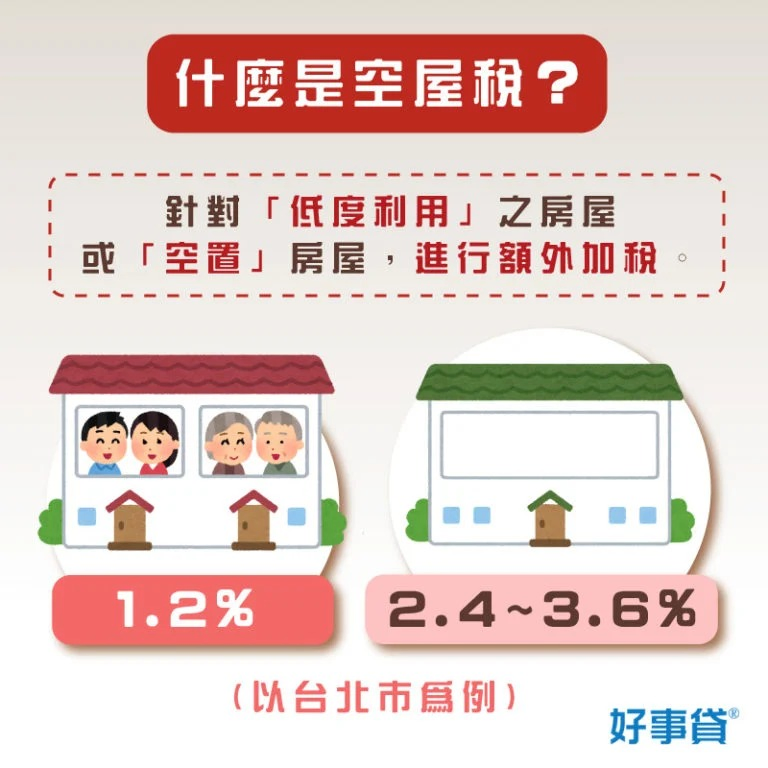

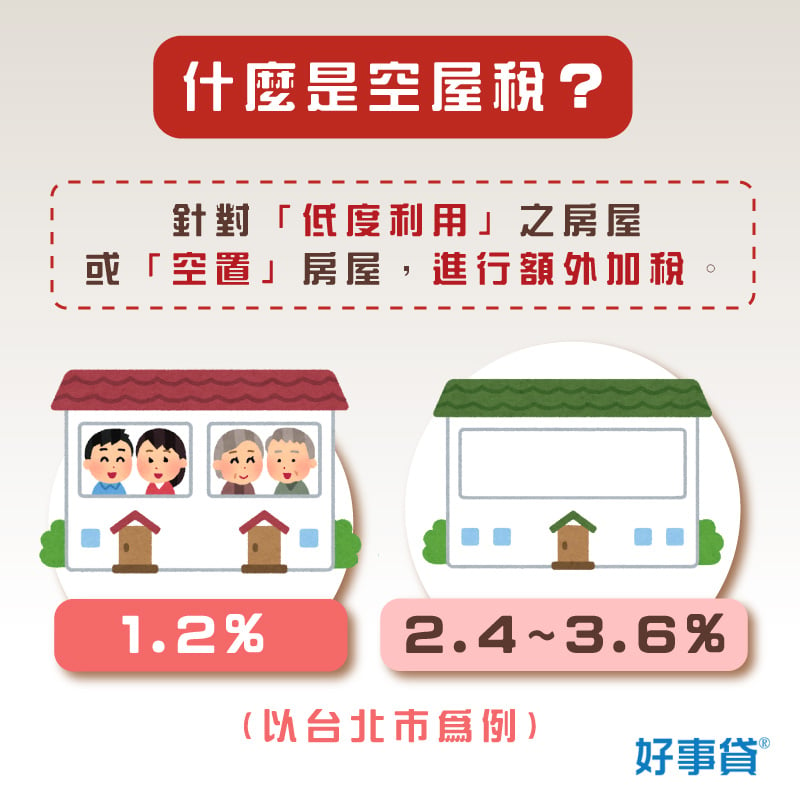

「空屋稅」就是針對低度利用的房子進行額外課稅,目的是希望持有多屋者能將閒置的房屋進行出租,提高租屋市場的供給,以量制價,讓更多人能以合理價格租到房子。

(1) 國內空屋現況

根據內政部低度使用住宅(即空屋)統計,2020年下半年約88萬戶空屋,空屋率9.96%,乃自2009年統計以來,首次低於10%以下。內政部所謂低度使用住宅是利用房屋稅籍資料與台電用電資料,將平均用電度數低於60度的住宅,界定為低度使用住宅,也就是所謂的空屋。由下圖可知,台灣空屋率長年在10%以上,每十戶就有一戶是空屋,高居全球第一。

統計.jpg)

內政部低度使用住宅(空屋)統計/資料來源:內政部

(2) 國內實施情形

依照我國目前的《房屋稅條例》,是沒有「空屋稅」法源依據的,也就是不修法就無法課徵。目前僅台北市政府有針對空置房屋,明定其課徵稅率:

起造人(建商)持有待銷售之住家用房屋,於起課房屋稅1年6個月內未出售者,稅率為2%。

持有本市非自住之住家用房屋在2戶以下者每戶稅率均按2.4%課徵,持有3戶以上者每戶稅率均按3.6%。

5. 空屋稅可行性高嗎?推與不推的原因是什麼?

(1) 「空屋」難認定,恐致稽徵困難?

台灣目前是以「平均用電度數<60度」的低度使用住宅,來推估空屋數量,而財政部擔心,若單純以水電使用量作為判定標準,恐怕不夠精準;但若要釐清實際狀況,需由第一線的稽徵人員來作認定,又會增加稽徵成本、也可能產生爭議。

財政部

若要課徵空屋稅,必須先釐清空置的原因:例如就學、就業、就醫、依親、出國等原因而無人居住之房屋,或位於偏鄉、生活機能差、老舊不堪使用等因素而無法出售或出租之房屋,如果對其加重課徵空屋稅,恐殃及無辜。

第一線的稽徵人員可否進入屋內確認實際使用情形,若由地方政府來作認定,將會耗費相當大的稽徵成本,且對地方財政收入增加有限,可能還會增加徵納雙方爭議及爭訟,不符稽徵成本。

若以水電使用量來判定是否為「空置房屋」,恐發生屋主為了規避課稅,刻意浪費水電等資源的現象。房屋空置期間如何界定方屬合理,也有待商榷。

6. 囤房稅與空屋稅,誰能有效打房?

(1) 囤房稅能有效打房嗎?

從上述整理可知,「囤房稅」在國際上的案例較多,國內支持者也較多,現行法源也有,但最大的爭議就是地方政府基於種種考量,不願實施差別稅率。不少黨團、委員皆提案要在《房屋稅條例》中明訂差別稅率標準,或拉大稅率上下限。

在囤房稅方面,即便我國對囤房定義較國外寬鬆許多(四房以上vs.兩房以上),政府仍然反對修法加稅,主要原因是擔心屋主會將稅金轉嫁給租屋房客,但其實這方面可以靠配套措施加以避免。

(2) 空屋稅能有效打房嗎?

至於「空屋稅」,目前在國外則較少案例,支持者也相對較少,更無現行法源依據。此外,日本是以治安、景觀為考量而課稅,而危老房屋應該不是台灣想抑制房價的主要標的。墨爾本的例子是失敗的,溫哥華是相對成功的,但溫哥華推動空屋稅的目的,也不是為了打房,而是增加租屋市場的供給。由此觀之,想靠空屋稅打房,只怕也是不易?

本文引用來自:囤房稅還是空屋稅?政府打炒房措施,哪個才有效?

房價過高、居住不正義、年輕人買不起房,一直是台灣社會的重大熱門問題之一。每當房價議題端上檯面,總是討論地沸沸揚揚,許多政治人物、專家學者紛紛獻策,其中「囤房稅」與「空屋稅」,是近年來最常被提到的兩種打房措施,究竟囤房稅是否可行、空屋稅是否更有效?本文在此略為整理討論,以供讀者參考。